监管之下、BCH还能飞多高? 监管之下、BCH还能上涨吗?

2023-07-03 09:42:40小编

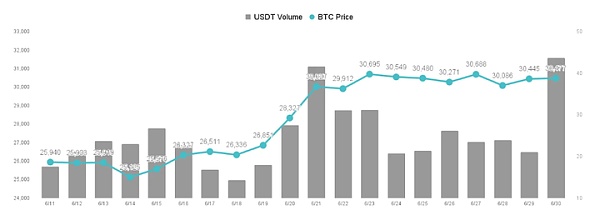

比特币继上周突破监管压力直奔30,000 美元后,由于这周Fed 再度放出较激进的利率预期,在听证会确认会再升息两次,最终基准利率没意外的话将落在5.6%,市场也陆续修正对美国利率的期待,对市场造成一定的压力,比特币价格只能持续盘整,以太币也同样陷入压力区进行盘整。

目前这些都只是短期现象,通膨趋缓没意外直到下半年都还会是主轴,即使Fed 这周作风倾向青派,然而对风险资产的价格造成的影响并不大,特别是对加密市场,监管力道才是目前市场的主因,为了突破现有困境,我们也看到有更多基金公司向SEC 提出比特币现货ETF 申请。

然而申请情况并不顺利,美国SEC 也在这周五宣布目前还不适合上架比特币现货ETF,狠狠浇了数间基金公司的冷水,虽然这些公司原先也不抱希望,大多是把先前的申请书重新递送一次,也没有解决如何避免比特币价格被操纵的问题,最后使得申请数度被SEC 拒绝。

对于加密市场而言,比特币现货ETF 申请失败早已是预期中的事情,仅有短期会对市场造成影响,中长期不会有太大的负面作用,没有人真的认为比特币现货ETF 会成功通过,假设真的通过才是利多的大新闻,落空是正常的状况,SEC 根本没有打算让现货ETF 上架交易,目前机构投资者仅有CME 的现金交割比特币期货可供选择。

好消息不是没有,最新美国五月PCE 指数年增率下降至新低的3.8%,相较于上个月4.4% 大幅下滑,说明美国核心通膨确实有逐步在冷却中,一般民众在购买生活日用品的价格成长幅度没有想像中那么大,这些指数距离Fed 长期目标2% 仍有一段路要走,但已经改善相当得多。

通膨趋缓的讯号已经越来越强烈,我们预期今年最多就升息两次各一码,加密市场有机会搭上美国再度宽松而飙涨,撇除监管压力对当前市场造成不少麻烦,这周比特币现金可说是监管压力下的最大受益者,这周再度飙涨100%,价格来到300 美元,那BCH 还有上涨空间吗?让我们稍稍探讨一下。

市场资金持续追捧BCH,周涨幅达100%

比特币现金无疑是这周最热门的投资题材,即使上一周涨幅已经达到100%,这周再度飙涨100%,带动其价格从100 美元暴涨至300 美元,短短两周内就成长至原先价格的三倍,上涨原因也很单纯,因为SEC 目前认定BCH 并不是证券,而且又有华尔街数家资产管理公司为其进行背书推出EDX 市场进行交易,这使得未来BCH 有望成为市值前五大的币种。

综观目前市值前十大的主链币,包含Cardano、Solana、Tron 以及Polygon 等区块链主链币,他们都已经被美国SEC 认定为证券,只要有服务美国公民的加密交易所基本上就无法交易这些代币,但目前市值仅有第十四大的BCH 却没有这个问题,相较于上述这些代币,BCH 可以吃到全球最大的美国市场。

虽然BCH 尚未具备其他主链一样丰富的应用与生态系,例如NFT 或是dAPP,但BCH 经过多次升级,其性能相较比特币已经有大幅度的改善,要从事高频率的小额支付已没有问题,连最古老的比特币都能有BRC-20 标准代币可供投资者炒作NFT,分支BCH 也同样具备智能合约的功能,推出类似的投资商品仅是时间问题。

着眼于合规、智能合约功能与逐渐聚焦的投资者目光,BCH 成为近期受市场资金最热于追捧的目标,投资者都想知道BCH 未来潜在市值可以有多大,即使过去两周涨了三倍,截稿前BCH 市值也仅有55 亿美元,可参考常常停机的SOL 市值可是有72 亿美元、ADA 则有92 亿美元,但他们可都是SEC 认定的「证券」,由此可知,BCH 涨幅还有空间,至少中长期有机会挤进前十大市值,目前门槛为70 亿美元,意味着BCH 还有30% 潜在涨幅。

在高压监管的环境下,BCH 有鉴于期POW 验证特性与历史因素,或许能带来更多的可能性,以目前比特币外部资金流入有限的情况下,我们预估会有更多资金从被认定为证券的主链币流出,转为投资BCH 这类同时具备非证券、智能合约等优点的加密代币。

虽然ETH 可以提供同样的特性,而且具备更完整的生态系,但目前ETH 市值高达2200 亿美元,体积太大难以撼动, BCH 优势则在于市值还很小,仅有55 亿美元,前方更有数个主链证券代币市值可供BCH 抢下市占率,即使涨幅这两周已经超过200%,相较于其他主链币,我们仍然看好BCH 还有上涨空间存在。

相关文章

更多>>